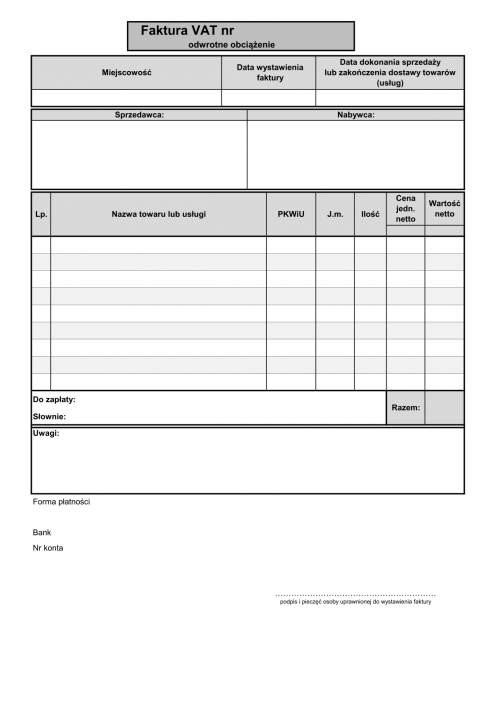

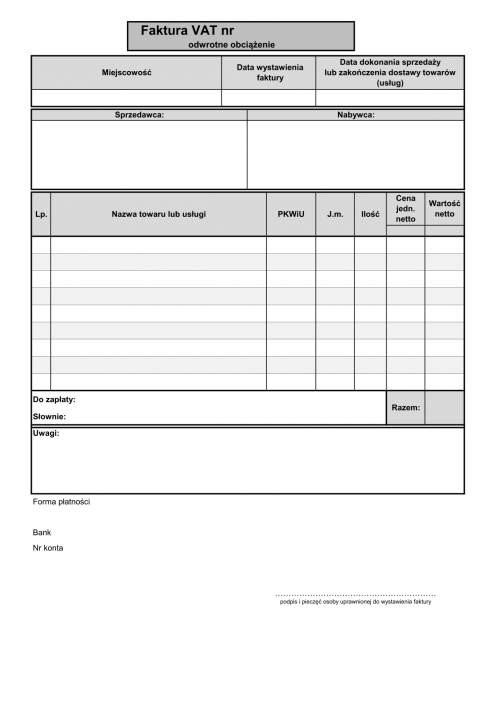

FVob (archiwalny) Faktura odwrotne obciążenie (waluta obca)

Opis: FVob (archiwalny) Faktura odwrotne obciążenie (waluta obca)

Druk faktury pozwala na wybranie dowolnej waluty.

Standardowa faktura VAT powoduje obciążenie, że choć podatek zawarty jest w kwocie brutto i wpływa na końcową cenę nabycia, to rozliczenia kwoty należnej dokonuje sprzedawca towaru lub usługi, a nabywca o ile ma do tego prawo, kwotę VAT może w zeznaniu podatkowym odliczyć. Transakcje z odwrotnym obciążeniem dotyczą podmiotów nabywających towary wymienione w załączniku nr 11 do ustawy, jeżeli łącznie spełnione są następujące warunki:

- dokonującym ich dostawy jest podatnik VAT, u którego sprzedaż nie jest zwolniona od podatku w związku z niską wartością obrotu do150.000 zł,

- nabywcą jest podatnik podatku VAT,

- dostawa nie jest objęta zwolnieniem towarów używanych, przy których nabyciu nie występowało prawo odliczenia podatku VAT.

W przypadku transakcji z odwrotnym obciążeniem, podatek VAT naliczany i odliczany jest wyłącznie u nabywcy towarów lub usług, a nie u sprzedawcy. Rozliczenia transakcji odwrotnego obciążenia dokonuje się na podstawie faktury VAT odwrotne obciążenie, wystawianej przez sprzedawcę, która nie zawiera w treści trzech pozycji ujmowanych na standardowej fakturze VAT, dotyczących stawki podatku, sumy wartości sprzedaży netto, z podziałem na sprzedaż objętą poszczególnymi stawkami podatku i sprzedaż zwolnioną od podatku oraz kwoty podatku od sumy wartości sprzedaży netto, z podziałem na kwoty dotyczące poszczególnych stawek podatku. Dodatkowo na fakturze VAT związanej z odwrotnym obciążeniem musi być zawarte oznaczenie „odwrotne obciążenie”.

Nabywca towaru, nie ma obowiązku wystawiać z tytułu naliczenia podatku dodatkowej faktury. Transakcje wprowadza on bezpośrednio do ewidencji VAT oraz wykazuje w deklaracji dla celów podatku VAT, w efekcie czego rozlicza podatek należny.

W przypadku towarów takich jak:

- przenośne maszyny do automatycznego przetwarzania danych, o masie <= 10 kg, takie jak: laptopy i notebooki; komputery kieszonkowe (np. notesy komputerowe) i podobne - wyłącznie komputery przenośne, takie jak: tablety, notebooki, laptopy,

- telefony dla sieci komórkowych lub dla innych sieci bezprzewodowych - wyłącznie telefony komórkowe, w tym smartfony,

- konsole do gier wideo (w rodzaju stosowanych z odbiornikiem telewizyjnym lub samodzielnym ekranem) i pozostałe urządzenia do gier zręcznościowych lub hazardowych z elektronicznym wyświetlaczem - z wyłączeniem części i akcesoriów

- odwrotne obciążenie stosuje się, jeżeli łączna wartość tych towarów w ramach jednolitej gospodarczo transakcji obejmującej te towary, bez kwoty podatku, przekracza kwotę 20 000 zł. Za jednolitą gospodarczo transakcję uznaje się transakcję obejmującą umowę, w ramach której występuje jedna lub więcej dostaw tego typu towarów, nawet jeżeli są one dokonane na podstawie odrębnych zamówień lub wystawianych jest więcej faktur dokumentujących poszczególne dostawy.

Podstawa prawna:

Cechy formularza:

Formularze archiwalne:

Podobne z kategorii:

Najnowsze druki:

Grupa formularzy:

Nota prawna:

PAMIĘTAJ! Gdy wypełnisz formularz - przeczytaj go uważnie w wersji ostatecznej lub skonsultuj się ze specjalistą! Udostępnione przez nas wzory druków, formularzy, pism, deklaracji lub umów należy zawsze właściwie przetworzyć, uzupełnić lub dopasować do swojej sytuacji. Pamiętaj, że podpisując dokument kształtujesz nim swoje prawa lub obowiązki, zatem zachowaj należytą uwagę przy zmianach i jego wypełnianiu. Ze względu na niepowtarzalność każdej czynności, samodzielnie lub na podstawie opinii specjalisty musisz ocenić, czy wykorzystany formularz zastał zastosowany przez Ciebie odpowiednio do stanu faktycznego, prawnego lub zamierzonego celu.

SNPS

SNPS UUŻ - zal2

UUŻ - zal2 OoZzORZ

OoZzORZ WouKS

WouKS PB-17a

PB-17a PB-10

PB-10 PB-11

PB-11 OśRO

OśRO UDU-zal1

UDU-zal1 BDO-4.1.3

BDO-4.1.3 PwSPZ

PwSPZ WoŚPwTPZo

WoŚPwTPZo UNP-zal 1

UNP-zal 1 UpcLZ-1

UpcLZ-1 ZoZRB

ZoZRB UPD

UPD VAT-14/A (4)

VAT-14/A (4) PPFMU

PPFMU PB-18

PB-18 UNP-zal 2

UNP-zal 2 PP 11 (od 2023)

PP 11 (od 2023) ZoPDM

ZoPDM ZUS RSR

ZUS RSR ZUS EMP

ZUS EMP VAT-S1

VAT-S1 WSNP (e-US)

WSNP (e-US)  Syg-Pp

Syg-Pp NIP-7 (6)

NIP-7 (6) ZUS RIA

ZUS RIA DW-VAT

DW-VAT PIT-36L (20)

PIT-36L (20) WoNPZKU-ukr (6)

WoNPZKU-ukr (6) ZAP-3 (6)

ZAP-3 (6) ESDN

ESDN WoNPZKU-rus (6)

WoNPZKU-rus (6) ZoUKUZ

ZoUKUZ SD-ZP (2)

SD-ZP (2) DW

DW CRS-1C (3)

CRS-1C (3) NIP-8 (4)

NIP-8 (4)